Hvordan dele økonomi ved skilsmisse

Skilsmisse er ikke bare følelsesmessig tøft.Det er økonomisk krig.

Felles kontoer, felles lån, felles alt.Og nå skal alt splittes.

Spørsmålet er: Hvordan gjør du det riktig – og uten å bli ruinert?

Her får du det du trenger å vite om å dele økonomien når forholdet ryker.

Hva betyr egentlig “dele økonomi”?

Det handler om å skille det som før var felles:

-

Bankkontoer

-

Lån og gjeld

-

Eiendeler og eiendom

-

Inntekter og utgifter

-

Ansvar for fremtidige kostnader (barn, bolig osv.)

Det er ikke bare å logge ut og si “lykke til”.Alt må enten selges, splittes eller refinansieres.

Start her: Få oversikt

Skriv ned alt som er felles:

-

Kontoer og saldo

-

Boliglån, billån, forbrukslån

-

Kredittkort

-

Bil, bolig, hytte

-

Abonnementer og faste trekk

-

Alt av inntekt og utgifter

Jo mindre du har oversikt, jo større er risikoen for å bli flådd økonomisk.

Hvem eier hva?

Dette avhenger av:

-

Om dere er gift eller samboere

-

Hvem som har betalt hva

-

Om det finnes ektepakt eller samboeravtale

Er dere gift?

→ Alt dere eier sammen skal i utgangspunktet deles 50/50.→ Unntak: arv, gaver, personlig eiendom

Er dere samboere?

→ Det du har kjøpt, eier du.

→ Felles eiendom må dokumenteres→ Ingen automatisk deling uten avtale

Felles konto? Steng den NÅ

Har dere hatt felles brukskonto eller felles kredittkort?

-

Stopp den umiddelbart

-

Flytt penger til hver deres konto

-

Endre lønnskonto hos arbeidsgiver

-

Avslutt felles kredittkort

Du har null kontroll så lenge kontoen fortsatt er åpen og delt.

Hva skjer med felles gjeld?

Dette er den store bomben for mange.

Du er fortsatt ansvarlig for hele gjelden, også etter bruddet.

Har dere:

-

Boliglån

-

Forbrukslån

-

Kredittkort

-

Billån

→ Så må dere kontakte banken og be om vurdering av separasjon/refinansiering.

Hvordan splitte gjeld ved skilsmisse?

Du kan:

Slette den ene fra lånet→ Krever ny kredittvurdering

→ Den som står igjen må ha inntekt nok→ Banken må godkjenneRefinansiere i én persons navn→ Ny lånesøknad

→ Rydder opp alt→ Den andre får “exit”

👉 Sjekk alternativer for å ta over lån: Forbrukslån

Hva hvis du blir stående med alt?

Det skjer oftere enn folk tror.

Eksempel:

-

Du vil bli boende

-

Eks har ikke råd

-

Du må kjøpe ut + refinansiere

Dette gir:

-

Høyere lånebehov

-

Høyere rente (du er alene)

-

Behov for å vurdere ny låneleverandør

👉 Se også på kredittkort med rentefrie perioder for mellomfinansiering.

Deling av eiendeler

Bolig, bil, hytte, møbler, utstyr.Dette må dere avtale – eller gå via rettssystemet.

Vanlige løsninger:

-

Selge og dele

-

Én kjøper ut den andre

-

Dele fysisk (hvis mulig)

Ha alt skriftlig. Muntlige avtaler = dårlig idé.

Hva med barna?

Barna er ikke penger – men de har kostnader.

Dere må avklare:

-

Hvem får barnetrygden

-

Hvordan dere deler utgifter

-

Om det er samvær eller fast bosted

-

Hvem som betaler hva av skole, klær, fritid

Lag en fast avtale og bruk f.eks. Vipps faste betalinger eller app som Splitwise.

👉 Du som står alene etterpå, kan ha krav på overgangsstønad, ekstra fradrag og støtte fra NAV.

Ny start: Hvordan bygge opp økonomien etterpå?

Du må tenke på:

-

Ny buffer

-

Egen bolig

-

Rydding i kredittkort og smålån

-

Fremtidsplaner

-

Nye inntektskilder

Eksempler på løsninger:

-

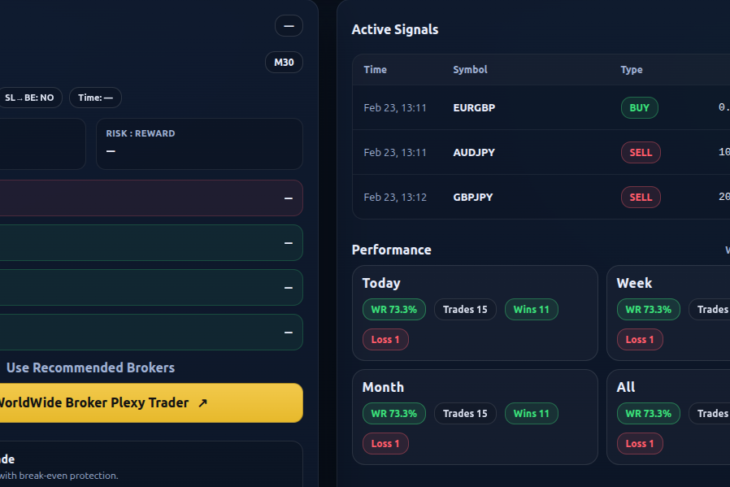

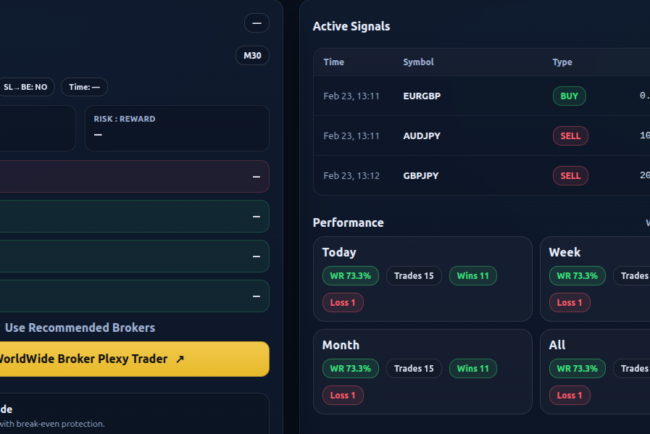

Tjene penger på siden → Forex Copy Trading

-

Kredittkort med cashback for daglig bruk → Kredittkort

-

Refinansiere dyr gjeld → Forbrukslån

Typiske feil folk gjør

-

Lar felles konto stå åpen

-

Fortsetter å dele Netflix, men ikke lån

-

Venter for lenge med å kontakte banken

-

Betaler eksens del av lånet i “god tro”

-

Har ikke oversikt over hvilke avtaler som gjelder

→ Det kan koste deg mange tusen.

Hva gjør du hvis du ikke får lån etter bruddet?

Det skjer. Spesielt hvis du:

-

Har lav inntekt

-

Har vært hjemmeværende

-

Har betalingsanmerkning

Alternativer:

-

Kredittkort (midlertidig)

-

Søk lån med medsøker

-

Start inntektsboost (copy trading eller freelance)

-

Begynn med budsjett og bygg buffer først

Andre aktuelle artikler