Hvordan starte på nytt økonomisk etter samlivsbrudd

Når forholdet ryker, så gjør økonomien ofte det også.Samboer eller gift – spiller ingen rolle. Du går fra “vi” til “meg” på én dag.

Det betyr:

-

Ny bolig

-

Ny konto

-

Nye regninger

-

Ny virkelighet

Så hvordan starter du på nytt økonomisk etter et samlivsbrudd?

Her er planen – steg for steg – så du får kontroll, trygghet og rom til å bygge deg opp igjen.

1. Aksepter situasjonen

Det er lett å ignorere økonomien etter et brudd.Men det koster deg dyrt.

Folk som venter med å rydde i regninger, felles lån og kontoer får:

-

Restskatt

-

Purringer

-

Kredittscore som faller

-

Ekser som ikke betaler sin del

👉 Første steg: Innse at du må ta ansvar – nå.

2. Lag en økonomisk nullstilling

Sett deg ned og skriv opp:

-

Hva du eier

-

Hva du skylder

-

Hva du tjener

-

Hva du bruker

-

Hva du faktisk trenger

Fjern følelser. Se tallene for det de er.

3. Del opp det som før var felles

Har du:

-

Felles lån?

-

Felles kredittkort?

-

Felles kontoer?

-

Felles strømavtale?

👉 Alt dette må stenges, splittes eller overtas av én av dere. Ikke la ting henge.

👉 Trenger du å refinansiere? Sjekk lav rente her: Forbrukslån

4. Skaff deg egen økonomisk base

Du trenger:

-

Egen konto

-

Egen bufferkonto

-

Eget kredittkort

-

Egen lønnskonto

-

Ny boligkonto (om du skal kjøpe)

👉 Et kredittkort med rentefri periode gir deg fleksibilitet hvis du trenger å kjøpe inn ting: Kredittkort

5. Bygg en buffer – uansett hvor liten

Start med 1000 kroner. Deretter 5000. Så 10 000.

Ikke fordi det er “nok”, men fordi det gir deg:

-

Ro i hodet

-

Et alternativ til kredittkort

-

Mindre panikk når noe ryker

Selg ting du ikke trenger.

Del opp inntekten din i faste overføringer til buffer.Sett deg et mål.

6. Kutt utgifter uten å lide

Her er hvor folk gjør feil:De kutter alt og blir miserable. Det holder ikke i lengden.

Det du skal gjøre:

-

Si opp unødvendige abonnementer

-

Forhandle ned mobil, strøm, forsikring

-

Handle smartere (ikke nødvendigvis billigere)

-

Sett grenser for “spontan kjøp”

Lag et realistisk budsjett. Ikke kutt alt. Kutt det du faktisk ikke bruker.

7. Unngå å leve på kreditt

Kredittkort kan hjelpe deg – men bare hvis du styrer det.

Bruk det til:

-

Rentefri finansiering (betalt tilbake før fristen)

-

Cashback eller fordeler

Ikke bruk det til:

-

Dekke underskudd

-

Betale regninger du ikke har råd til

👉 Sjekk kredittkort med best betingelser her: Kredittkort

8. Tjen penger på siden

Du trenger kanskje mer enn du får inn.Da må du få tak i en ekstra inntektskilde – uten å miste kontrollen.

Eksempler:

-

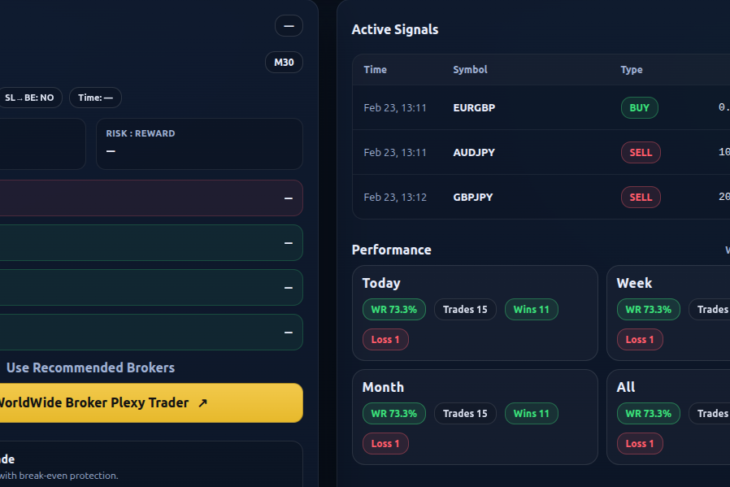

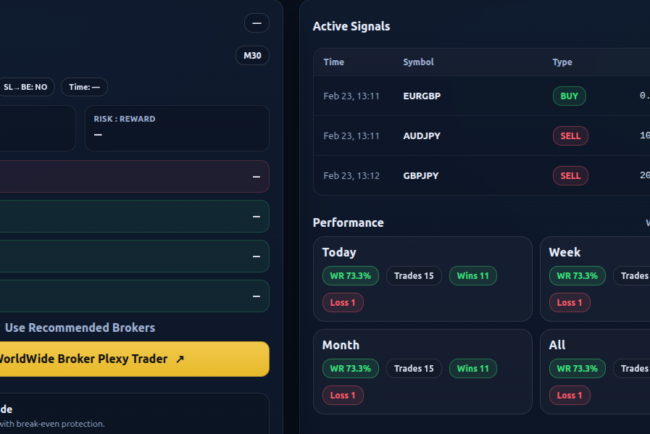

Copy Trading (passiv inntekt på autopilot)

-

Fiverr / Upwork

-

Digitalt produkt (PDF, kurs, maler)

-

Affiliate marketing

-

Airbnb / bilutleie / selge på Finn

👉 Vil du starte enkelt og passivt? Les mer her: Forex Copy Trading

9. Ikke stol på at eksen “skal betale sin del”

Hvis du står på lånet – og eksen ikke betaler – er det ditt problem.

Det gjelder:

-

Boliglån

-

Forbrukslån

-

Kredittkort

-

Abonnementer

-

Bil

👉 Rydd opp. Fjern felles ansvar.👉 Refinansier i eget navn: Forbrukslån

10. Sett nye økonomiske mål

Du trenger nye mål. Ikke gamle fellesdrømmer.

Eksempler:

-

“Jeg skal ha 20 000 i buffer innen jul”

-

“Jeg skal kutte 2 000 i faste utgifter”

-

“Jeg skal betale ned kredittkortet innen 3 måneder”

-

“Jeg skal bygge opp en sideinntekt på 3 000 kr/mnd”

Det trenger ikke være stort. Bare konkret.

Hva gjør du hvis du får avslag på lån eller kredittkort?

Det skjer ofte etter brudd. Du har:

-

Lavere inntekt

-

Dårligere score

-

For mye gjeld

Alternativer:

-

Kredittkort med lavere krav

-

Bruke tiden på å rydde opp først

-

Jobbe opp kredittscore med små steg

-

Sideinntekt → større sjanse for lån senere

Hva skjer hvis du gjør ingenting?

-

Kredittkortgjelden vokser

-

Du mister boligmulgheter

-

Du får inkasso

-

Du blir stående fast

Du trenger ikke være økonomisk ekspert.Du trenger bare å ta de små riktige valgene – i dag.

Andre aktuelle artikler