💸 Slik skatter du på kryptovaluta i Norge – regler og fradrag 2025

Har du kjøpt Bitcoin, solgt Solana, tjent noe på staking eller fått en airdrop?

Gratulerer – da har du også fått en ny jobb: Skattepliktig investor.

Det finnes tusen måter å kjøpe krypto på.

Men det finnes bare én ting Skatteetaten bryr seg om:Hva du eide, hva du solgte, og hva du tjente.

Denne guiden gjør det klart, enkelt og stressfritt.

🇳🇴 Ja, du må skatte på krypto i Norge

Kryptovaluta er ikke en valuta i Norge.Det behandles som eiendel – som aksjer eller gull.

Det betyr:

-

Du må rapportere beholdningen din ved årsslutt

-

Du må skatte av gevinst når du selger

-

Du kan få fradrag for tap

-

Du må også føre opp staking, airdrops, og trading

Dette gjelder uansett hvor mye eller lite du har.

📆 Når skjer det?

Skatteplikten gjelder for hvert år.Du må levere informasjonen i skattemeldingen:

-

Rapportering gjelder 1. januar – 31. desember

-

Du rapporterer dette innen april året etter (f.eks. april 2026 for 2025)

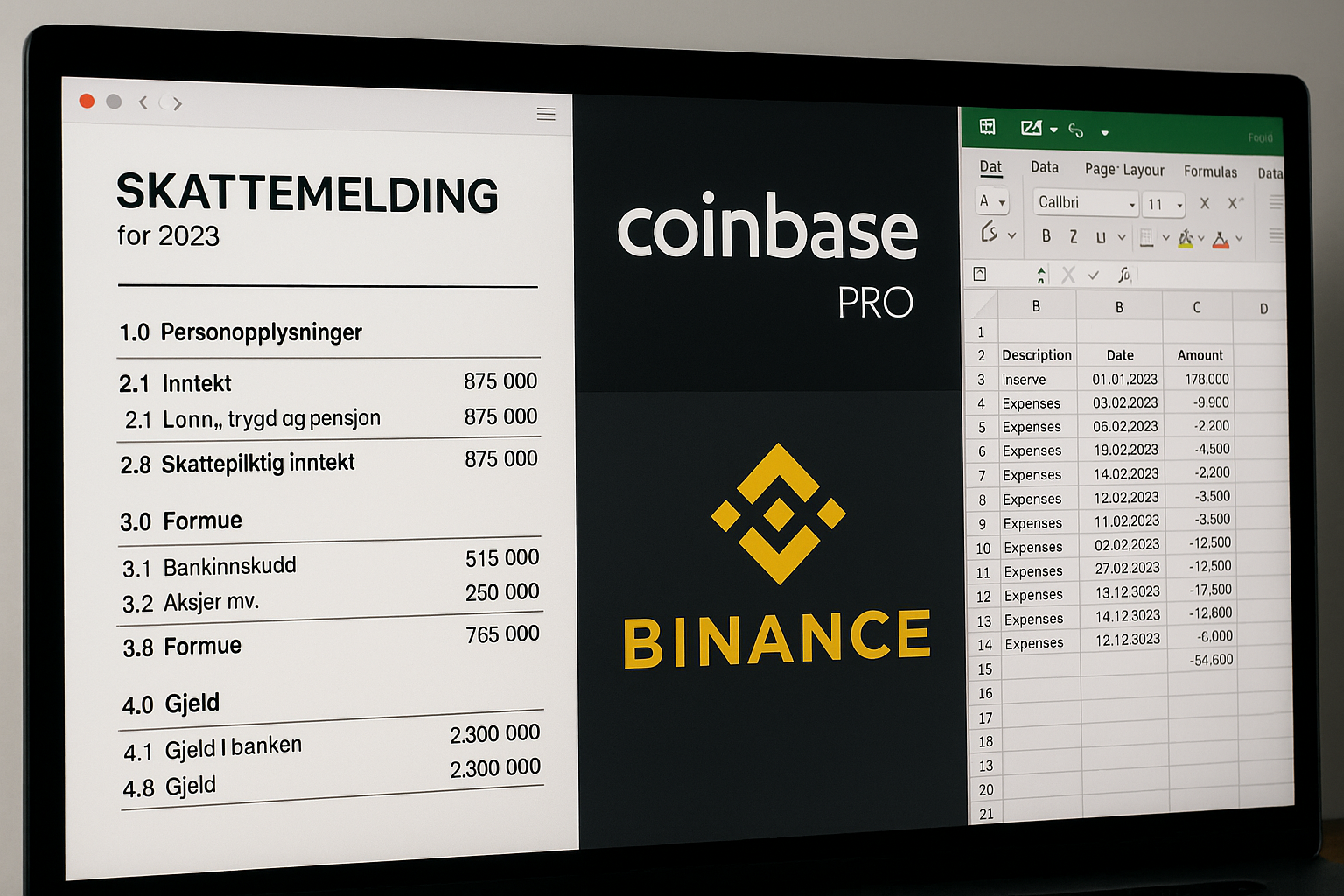

🧾 Hva må du rapportere?

Du må føre opp:

-

Alle kjøp og salg av kryptovaluta

-

Inntekter fra staking eller lending

-

Verdi av porteføljen ved årsslutt

-

Eventuelle airdrops, bonuser eller cashback i krypto

Det du trenger:

-

Dato for kjøp og salg

-

Kjøpsverdi og salgsverdi (i NOK)

-

Gebyrer

-

Gevinst eller tap

-

Totalt du eide ved årsslutt

💼 Hvordan regner jeg ut gevinst?

Enkelt forklart:

-

Du kjøpte Ethereum for 10 000 kr

-

Du solgte det for 15 000 kr

-

Du betaler skatt på 5 000 kr (gevinsten)

Skattesats for 2025: 22 %

Tap? Da kan du føre det som fradrag mot annen gevinst.

📉 Eksempel på fradrag:

Du kjøpte Cardano for 8000 krDu solgte det for 5000 kr

Du tapte 3000 krDette kan du føre opp og trekke fra på skatten

🧠 Du må kunne dokumentere det med kvittering eller plattformlogg.

🔄 Hva med bytte mellom krypto?

Bytter du én krypto mot en annen, f.eks. selger BTC for å kjøpe ETH?

Det regnes som salg og kjøp.

Du må:

-

Føre opp verdien du solgte for

-

Regne ut gevinst eller tap

-

Føre opp det nye kjøpet

🧮 Verktøy som hjelper deg

Bruk automatiserte skatteverktøy.De kobler seg til børsene dine og gjør jobben enklere.

Populære i Norge:

-

Koinly

-

CoinLedger

-

Accointing

-

Firi har innebygd skatterapport

🧠 Disse er ikke gratis – men de sparer deg for mye trøbbel og gir deg PDF du kan sende rett til Skatteetaten.

📬 Hva skjer hvis jeg ikke rapporterer?

Det kan gå bra. En stund.Men Skatteetaten har økt fokuset på krypto. De samarbeider med børser og får rapporter.

Konsekvenser:

-

Tilleggsskatt

-

Renter

-

Gebyrer

-

I verste fall: anmeldelse

🧠 Ikke ta sjansen. Bruk 1 time på å gjøre det riktig.

🎯 Tips for å gjøre skatten enklere

-

Lag et regneark med alle kjøp og salg

-

Logg gebyrer og datoer

-

Bruk samme plattform mest mulig

-

Ikke bland privat og jobb (eget AS = andre regler)

-

Bruk skatteverktøy før fristen

-

Ta skjermbilder hvert kvartal som backup

🏦 Hva med staking og renter?

Alt du tjener – i krypto – er skattepliktig som kapitalinntekt.

-

Staking: Skattepliktig ved mottak

-

Lending: Samme

-

Cashback: Også skattepliktig

Du må finne verdien i NOK den dagen du fikk beløpet.

🤔 Ofte stilte spørsmål

Må jeg skatte selv om jeg ikke har solgt noe?Ja. Du må rapportere verdien du eier ved årsslutt.Må jeg skatte hvis jeg bare flytter krypto mellom wallets?Nei. Overføringer mellom egne wallets er ikke skattepliktige.Hva med NFT-er?

Samme prinsipp. Kjøp og salg = skatt.Men NFT-er krever manuell rapportering.Kan jeg bruke aksjesparekonto for krypto?Nei. Det finnes ikke. Du må rapportere alt manuelt eller via verktøy.

📎 Andre aktuelle artikler:

-

Kryptovaluta for nybegynnere – hva det er og hvordan det fungerer i 2025

-

Hvordan kjøpe kryptovaluta trygt i Norge – steg for steg guide

-

Tjene penger på kryptovaluta – staking, trading og passiv inntekt

-

Mest vanlige krypto-tabber nordmenn gjør – og hvordan du unngår dem