Dette gjør bankene før de godkjenner lånet ditt – og du visste det ikke

Folk tror de får lån fordi de tjener nok

Eller fordi de har vært kunde lenge

Men det er feil

Det skjer mye bak kulissene

Banken vet mer om deg enn du tror

Og det er disse tingene som avgjør

Hva som skjer i bankene før de godkjenner lånet ditt

Slik vurderer bankene risiko før de godkjenner lånet ditt

Alt handler om risiko

Det er det eneste bankene bryr seg om

Null følelser

Bare tall

Jo lavere risiko du er

Jo større er sjansen for at banken sier ja

Her er alt bankene sjekker før de godkjenner lånet ditt

1. Kredittscore

Dette er første stopp

Før noen leser søknaden

Før noen ser navnet ditt

Kredittscore = matematisk vurdering av risiko

Skala: 1 til 1000

Over 750 = bra

Under 600 = faresignal

Under 450 = ofte automatisk avslag

De sjekker:

-

Har du betalt regningene dine i tide?

-

Har du hatt inkasso?

-

Har du mye gjeld fra før?

-

Har du søkt mange lån nylig?

Lav score = høy risiko = nei

2. Betalingsanmerkning

Én anmerkning = stopp

Banken trenger ikke vurdere mer

Har du utestående krav hos inkasso?

Eller dom i namsmannen?

Da får du avslag

Det hjelper ikke om du tjener 800 000 kr

Ingen lån blir godkjent før du rydder det først

3. Gjeldsgrad

Bankene før de godkjenner lånet ditt, regner alltid ut gjeldsgraden din

Formel:

Samlet gjeld ÷ brutto årsinntekt

Maksgrense i Norge: 5 ganger inntekt

Tjener du 500 000 kr, kan du ha maks 2,5 mill i samlet gjeld

Alt over = nei

Inkluderer:

-

Boliglån

-

Studielån

-

Forbrukslån

-

Billån

-

Kredittkort (hele rammen, ikke bare brukt beløp)

4. Disponibel inntekt

Banken ser på hva du har igjen etter faste kostnader

-

Boligutgifter

-

Barn

-

Mat

-

Transport

-

Forsikringer

-

Eksisterende lån

De bruker egne kalkulatorer

Og kutter marginer

Får du for lite igjen?

De sier nei, uansett om tallene ser “bra ut” for deg

5. Stabilitet

Bankene elsker stabilitet

Jobb, bosted, økonomi

Har du flyttet ofte?

Jobbet mange steder på kort tid?

Ujevn inntekt?

Alt dette telles som ustabilt

Best:

-

Fast jobb over 12 mnd

-

Samme adresse over 2 år

-

Ingen store endringer i økonomien

6. Alder

De fleste lån gis til aldersgruppen 25–55

Under 23? Du får strengere vurdering

Over 65? Lån gis kun med sikkerhet

Jo yngre du er, jo mer dokumentasjon må du ha

Bankene før de godkjenner lånet ditt vil vite at du har planer og kontroll

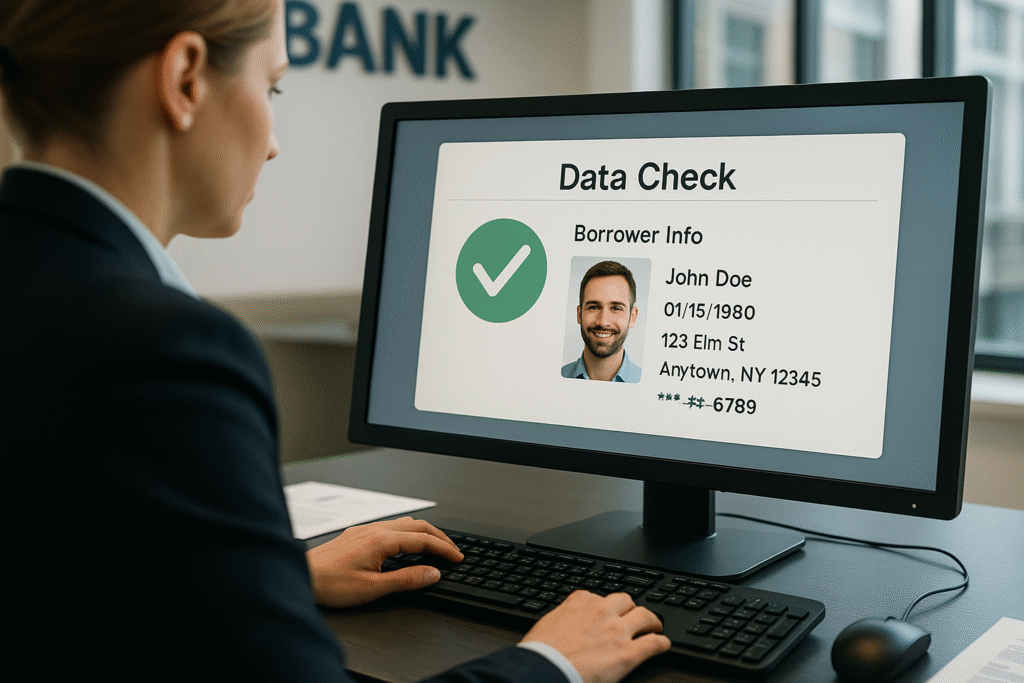

7. Dokumentasjon

Feil her = avslag

Du må ha:

-

Lønnslipper (minst 2–3)

-

Skatteoppgjør

-

Kontoutskrift

-

Ansettelsesbevis

-

Leiekontrakt (om du leier)

-

ID

Alt må være ferskt

Ikke gi dem PDF-er fra i fjor

8. Formål med lånet

Du må krysse av på riktig type

-

Forbrukslån

-

Refinansiering

-

Billån

-

Oppussing

-

Kjøp av bolig

Sier du “forbrukslån” – og vil egentlig refinansiere?

Du får dårligere rente

Kanskje avslag

De må vite hva pengene faktisk skal brukes til

9. Medsøker

Bankene elsker det

To personer = lavere risiko

Hvis du søker alene og nesten får ja

Kan medsøker vippe det til godkjent

Effekt:

-

Lavere rente

-

Høyere lånebeløp

-

Større sjanse for godkjenning

Medsøker = trygghet

10. Antall søknader siste måneder

Søkt 5 steder på 2 dager?

Banken ser det

Og tolker det som desperasjon

Mange søknader = høy risiko

De fleste algoritmer sier nei automatisk etter 3–4 søknader på kort tid

Søk smart

Søk via formidlere

De sender søknaden din til flere – uten at det teller som flere hos alle banker

Hva gjør bankene internt?

Når søknaden din kommer inn:

-

Systemet kjører automatisk kredittvurdering

-

Algoritmen beregner risiko og sannsynlighet for mislighold

-

Søknad sendes til manuell vurdering om det er på grensa

-

En rådgiver vurderer dokumenter

-

Du får svar

Alt dette skjer på minutter

Du får ikke forklart hvorfor du fikk nei

Du får bare “basert på en helhetsvurdering”

Hva er et “godt lån” i bankens øyne?

-

Lav belåningsgrad

-

God betjeningsevne

-

Lang historikk

-

Stabil inntekt

-

Null inkasso

-

Null rot

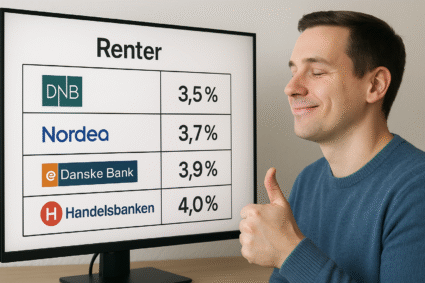

Da får du:

-

Lavere rente

-

Høyere lån

-

Bedre vilkår

-

Raskere svar

Hvordan kan du påvirke utfallet?

✅ Rydd opp i gamle kreditter

Avslutt kontoer du ikke bruker

Reduser kredittrammer

✅ Sjekk kredittscore

Bruk Creditsafe eller Experian

Fix det som trekker deg ned

✅ Unngå mange søknader

Søk én gang via sammenligningstjeneste

✅ Forbered dokumentene

Ha alt klart

Spar tid

Vis struktur

✅ Legg ved budsjett

Vis at du har kontroll

Selv om banken ikke ber om det

Eksempel: Slik vurderes to søknader

Søker A:

-

Alder: 26

-

Inntekt: 420 000 kr

-

Kredittkort: 3 stk

-

Kredittscore: 570

-

Søkt 4 ganger siste uke

-

Ingen medsøker

Resultat: Avslag

Søker B:

-

Alder: 33

-

Inntekt: 470 000 kr

-

Ingen kreditter

-

Kredittscore: 740

-

Søker via Lendo

-

Medsøker: samboer med fast jobb

Resultat: Godkjent, 9,3 % effektiv rente

Bankene før de godkjenner lånet ditt vurderer ikke deg som person

De vurderer risikoen du utgjør

Ofte stilte spørsmål

❓ Hvor mye betyr kredittscoren?

Alt. Den avgjør om du får vurdering i det hele tatt.

❓ Kan jeg få lån med lav inntekt?

Ja, men kun små beløp – og kun med god historikk.

❓ Kan jeg søke på nytt etter avslag?

Ja, men vent 30–60 dager. Fiks årsaken først.

❓ Blir jeg svartelistet?

Nei. Men mange søknader gjør at algoritmen automatisk sier nei.

Oppsummert

Bankene før de godkjenner lånet ditt kjører deg gjennom et system

De sjekker alt

De regner alt

Og de vurderer deg kun basert på risiko

Vil du ha ja?

-

Ha kontroll

-

Vær forberedt

-

Søk smart

-

Ikke tro – vis

Bankene før de godkjenner lånet ditt gjør alt for å beskytte seg. Du må gjøre alt for å overbevise dem.