Boliglån med betalingsanmerkning i 2025: Er det mulig?

Du har inkasso.

Du har en anmerkning.

Og du tror boligdrømmen er knust.

Det er ikke helt sant.

Boliglån med betalingsanmerkning er vanskelig – men ikke umulig.

Det finnes banker og løsninger.

Men du må vite hva du går inn i.

Hvilke krav stilles – og hvilke banker vurderer saken?

De fleste banker sier nei med en gang.

Ingen DNB. Ingen Nordea. Ingen Sparebank.

Men noen vurderer likevel – hvis du kan vise at situasjonen er under kontroll.

Krav du må oppfylle

✅ Fast inntekt

– Lønn, trygd eller pensjon

– Ikke midlertidig uten plan

✅ Egenkapital

– Minimum 15 %

– Helst mer hvis du har anmerkning

✅ Ingen ferske saker

– Gamle anmerkninger = lettere

– Nye anmerkninger = rødt flagg

✅ Dokumentasjon

– Du må vise budsjett, lønnsslipper, skatteoppgjør

– Og plan for å rydde opp

✅ Kausjonist eller medlåntaker

– Ofte eneste vei inn

– Foreldre eller partner som garanterer

Banker og aktører som kan vurdere

-

Svea Finans – spesialiserer seg på refinansiering og “vanskelige saker”

-

Bluestep Bank – kjent for å gi boliglån til kunder med betalingsanmerkning

-

MyLoan – formidler som kan sende saken videre til spesialbanker

-

Instabank – kan vurdere refinansiering med sikkerhet i bolig

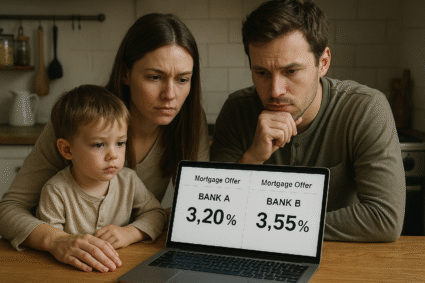

Viktig: Du får ikke standard vilkår.

Renten blir høyere. Kravene strengere. Men det kan åpne døra.

Hvordan fungerer boliglån med betalingsanmerkning?

-

Søknad

– Du sender inn alt: inntekt, gjeld, skattemelding, anmerkning -

Vurdering

– Banken ser på risiko: Hvor stor er sjansen for at du betaler? -

Pant i bolig

– Du må stille boligen som sikkerhet

– Banken tar pant, så de er trygge -

Høyere rente og gebyrer

– Ikke forvent 4 %

– Snarere 6–10 % effektiv rente -

Utbetaling

– Banken bruker ofte deler av lånet til å slette inkasso først

– Du får resten til boligkjøp eller refinansiering

Eksempel på boliglån med betalingsanmerkning

Situasjon:

-

Inntekt: 480 000 kr

-

Egenkapital: 20 %

-

Inkasso: 45 000 kr (eldre sak)

-

Betalingsanmerkning: 2 år gammel

Mulig lån via Bluestep:

-

Lån: 2,5 millioner kr

-

Effektiv rente: 7,5 %

-

Må betale ned anmerkningen først (bruker en del av lånet)

Boligdrømmen lever, men det koster.

Når bør du vurdere boliglån med betalingsanmerkning?

✅ Du har stabil inntekt og nok egenkapital

✅ Anmerkningen er gammel og snart kan slettes

✅ Du vil rydde opp og starte på nytt

✅ Du er villig til å betale høyere rente i starten

Når bør du vente?

❌ Du har fersk inkasso

❌ Du har flere aktive anmerkninger

❌ Du har null egenkapital

❌ Du søker bare fordi du er desperat

Da blir svaret nei – og du får flere sjekker på scoren din.

Bedre å vente, rydde opp – og søke om 1–2 år.

Hvordan rydde opp før du søker

-

Betal minste inkassokrav først – få én anmerkning slettet

-

Be kreditor sende slettemelding til kredittopplysningsbyrå

-

Skaff dokumentasjon på betalt gjeld

-

Lag budsjett – vis at du kan håndtere boliglån

-

Søk via spesialbank – ikke standardbankene

Hva jeg ville gjort akkurat nå

-

Logg inn på gjeldsregisteret.no og få full oversikt

-

Kontakt kreditor og betal ut inkasso som gir anmerkning

-

Samle dokumentasjon – vis at du er i orden

-

Sjekk spesialbanker: Bluestep, Svea

-

Vurder kausjonist hvis du har mulighet

-

Forhandle rente – men aksepter at den blir høy

-

Når økonomien er bedre → refinansier til vanlig bank senere

Boliglån med betalingsanmerkning = mulig, men tøft

Det er ikke lett.

Det er dyrere.

Det krever mer egenkapital.

Men boliglån med betalingsanmerkning kan være billetten tilbake på sporet.

Betaler du ned, viser stabilitet og holder avtalen – så kan du refinansiere til lavere rente om noen år.

Det er ikke slutten.

Det er starten på en ny sjanse.