Bruke sparepenger til lån: Hvorfor pengene dine jobber feil vei

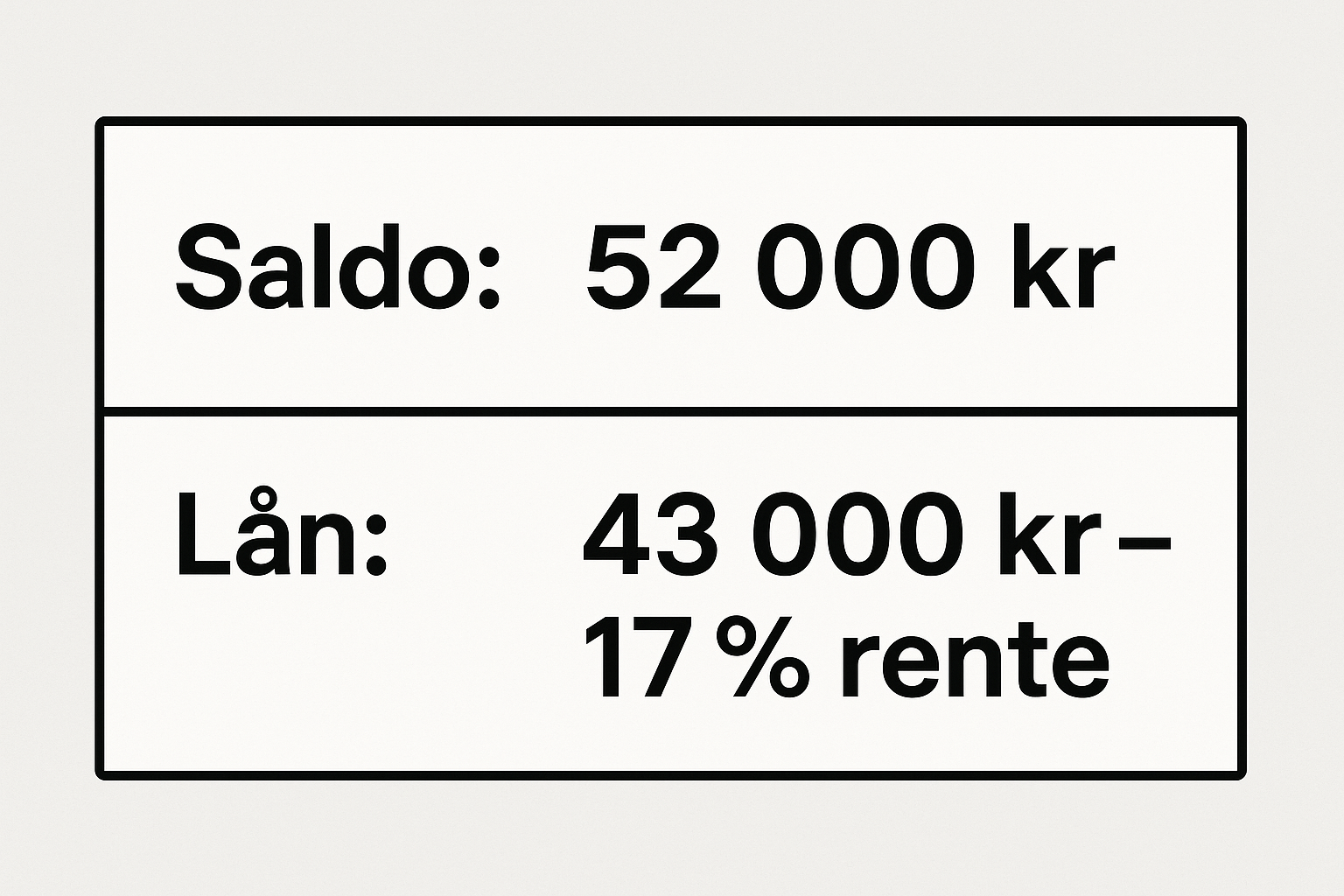

Du har penger på konto.

Du har gjeld.

Men du tør ikke røre sparepengene.

Hva om vaskemaskinen ryker?

Hva om noe skjer?

Greit. Men samtidig:

Du betaler 12 % rente på lånet.

Du får 3 % rente på sparekonto.

Du taper penger hver måned – fordi du ikke bruker dem smart.

Bruke sparepenger til lån handler ikke om trygghet.

Det handler om tall.

Hva betyr det å bruke sparepenger til lån?

Det betyr:

Du tar pengene du har spart – og bruker dem til å betale ned gjeld.

Du:

-

Reduserer lånebeløpet

-

Får lavere renteutgifter

-

Betaler mindre per måned

-

Forkorter nedbetalingstiden

Sparekontoen går ned.

Gjeldsnivået går ned.

Totaløkonomien går opp.

Når lønner det seg å bruke sparepenger til lån?

✅ Når lånerenta er høyere enn sparerenta

✅ Når du ikke trenger pengene på kort sikt

✅ Når lånet er usikret (forbrukslån, kredittkort)

✅ Når du ikke får noe særlig rente i banken

✅ Når du har mer på konto enn du faktisk trenger

Eksempel:

-

Lån: 50 000 kr, rente 13 %

-

Sparepenger: 60 000 kr, rente 3 %

-

Du betaler 6 500 kr i rente per år

-

Du tjener 1 800 kr i sparerente

Du taper 4 700 kr hvert år du lar være.

Når bør du ikke bruke sparepenger til lån?

❌ Når du ikke har buffer

❌ Når du venter en større utgift (f.eks. tannlege, reparasjon)

❌ Når lånet har ekstremt lav rente (under 2 %)

❌ Når du skal bruke sparepengene til bolig eller investering

❌ Når du mister nattesøvnen av tom konto

Bruke sparepenger til lån er smart – men ikke hvis du står uten sikkerhetsnett etterpå.

Hva med boliglån?

Rentene er lavere.

Ofte 4–5 %.

Men fortsatt høyere enn sparerenta.

Eksempel:

-

150 000 kr ekstra på boliglånet

-

4,5 % rente = 6 750 kr i året

-

3 % sparerente = 4 500 kr i året

Forskjell: 2 250 kr i minus

Men: Du mister fleksibilitet.

Boliglånet kan ikke brukes til å fikse bilen eller kjøpe kjøleskap.

Bruke sparepenger til lån er alltid balanse.

Hva sier økonomene?

De fleste er enige om én regel:

Hvis renten på lånet er høyere enn du får på sparekonto – bruk pengene til å betale ned gjeld.

Fordi:

-

Du får garantert avkastning på nedbetaling

-

Det er risikofritt

-

Du reduserer belastningen i økonomien din

Hva skjer etter at du har betalt ned med sparepenger?

Du:

-

Får lavere månedsutgifter

-

Betaler mindre i renter totalt

-

Har mindre gjeld

-

Har færre bekymringer

Men:

-

Du har mindre buffer

-

Du må bygge opp sparing igjen

-

Du har mindre fleksibilitet

Hvor mye bør du beholde på konto?

Minst én månedslønn i buffer.

Helst to.

Eksempel:

-

Inntekt: 35 000 kr

-

Buffer: 70 000 kr

-

Har du 110 000 kr? Da kan du bruke 40 000 kr til å betale ned gjeld.

Behold sikkerhet.

Bruk resten strategisk.

Bruke sparepenger til lån: Vanlige feil folk gjør

❌ De bruker opp alt og har null buffer

❌ De fortsetter å bruke kredittkort etterpå

❌ De betaler ned på lavrente-gjeld først

❌ De glemmer å bygge opp sparing igjen

❌ De tror det er “dumt” å tømme sparekontoen

Du er ikke dum.

Du er smart – hvis du regner på det.

Hva med å investere i stedet?

Investering i fond eller aksjer kan gi 6–10 % årlig avkastning.

Men:

-

Det svinger

-

Det er risiko

-

Det er ikke garantert

-

Du kan tape penger

Å bruke sparepenger til lån gir deg “avkastning” tilsvarende renten du sparer – uten risiko.

Eksempel på effekt

Før:

-

Lån: 80 000 kr, rente 12 %

-

Renter per år: 9 600 kr

-

Sparekonto: 100 000 kr, rente 3 %

-

Renter per år: 3 000 kr

-

Netto tap: 6 600 kr

Etter:

-

Nedbetaler 80 000 kr

-

20 000 igjen i buffer

-

Ingen rentekostnad

-

Mer rom i økonomien

Strategien du bør bruke

-

Bygg en buffer (minimum 1–2 månedslønner)

-

Hold igjen 10–20 % ekstra hvis du har barn, bil eller hus

-

Bruk resten til å betale ned dyreste lån først

-

Ikke rør boliglån med lav rente før alt annet er nedbetalt

-

Unngå å gå under 10–15 000 i likviditet

Bruke sparepenger til lån = trygg gevinst

Du får:

-

Lavere renter

-

Mindre stress

-

Raskere gjeldfrihet

-

Økonomisk trygghet på lang sikt

Det er ikke fancy.

Det er ikke hype.

Det bare funker.